Thuế suất thuế GTGT cho dịch vụ lưu trú là bao nhiêu? Căn cứ pháp luật, cách thực hiện, ví dụ và lưu ý cần biết.

Những lưu ý cần thiết khi áp dụng thuế GTGT cho dịch vụ lưu trú

Doanh nghiệp cần nắm rõ các quy định về thuế GTGT để kê khai đúng, đủ và tránh sai sót, đồng thời tận dụng được các ưu đãi thuế (nếu có).

Chính sách thuế GTGT có thể thay đổi theo tình hình kinh tế – xã hội. Doanh nghiệp cần cập nhật kịp thời các thông tin mới nhất từ cơ quan thuế hoặc qua các nguồn tin uy tín để thực hiện đúng quy định.

Việc lưu giữ hóa đơn, chứng từ đầy đủ, chính xác là cơ sở để doanh nghiệp chứng minh các khoản doanh thu và thuế GTGT đầu vào được khấu trừ, tránh rủi ro khi có thanh tra, kiểm tra thuế.

Thuế suất thuế GTGT cho dịch vụ lưu trú là 10%, áp dụng cho tất cả các loại hình lưu trú như khách sạn, nhà nghỉ, homestay. Doanh nghiệp cần thực hiện đúng quy trình kê khai, nộp thuế để đảm bảo tuân thủ pháp luật và tránh các rủi ro pháp lý. Mọi thắc mắc liên quan đến thuế suất GTGT cho dịch vụ lưu trú, hãy liên hệ với Luật PVL Group để được tư vấn chi tiết và kịp thời.

Liên kết nội bộ: Luật Thuế Liên kết ngoại: Báo Pháp Luật

Căn cứ pháp luật về thuế suất thuế GTGT cho dịch vụ lưu trú

Thuế giá trị gia tăng (GTGT) là loại thuế gián thu đánh vào giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong quá trình sản xuất, kinh doanh và tiêu dùng. Dịch vụ lưu trú là một trong những loại dịch vụ chịu thuế GTGT theo quy định pháp luật.

Theo Điều 8, Luật Thuế giá trị gia tăng 2008, sửa đổi bổ sung năm 2013 và 2016, dịch vụ lưu trú thuộc đối tượng chịu thuế GTGT với mức thuế suất phổ biến là 10%. Điều này được quy định cụ thể trong các thông tư hướng dẫn thi hành, như Thông tư 219/2013/TT-BTC và các thông tư sửa đổi, bổ sung.

Mức thuế suất 10% áp dụng cho các dịch vụ lưu trú bao gồm:

Mức thuế suất này áp dụng đồng bộ cho cả các cơ sở lưu trú kinh doanh trực tiếp và qua các nền tảng trực tuyến.

Ví dụ minh họa về thuế GTGT cho dịch vụ lưu trú

Công ty ABC kinh doanh khách sạn tại Đà Nẵng. Trong tháng 8/2024, khách sạn có tổng doanh thu từ dịch vụ lưu trú là 1 tỷ đồng, đã bao gồm thuế GTGT. Công ty thực hiện kê khai và nộp thuế GTGT như sau:

Sau khi trừ thuế GTGT đầu vào được khấu trừ (nếu có), công ty ABC sẽ nộp phần thuế còn lại vào ngân sách nhà nước.

Những vấn đề thực tiễn khi áp dụng thuế GTGT cho dịch vụ lưu trú

Một số doanh nghiệp cung cấp nhiều loại dịch vụ kèm theo dịch vụ lưu trú như ăn uống, tổ chức sự kiện, dịch vụ du lịch… Việc tách biệt và xác định đúng doanh thu chịu thuế GTGT của từng loại dịch vụ có thể gặp khó khăn và dễ dẫn đến sai sót trong kê khai thuế.

Trong một số giai đoạn, như dịch COVID-19, Chính phủ có thể điều chỉnh mức thuế GTGT hoặc áp dụng các chính sách ưu đãi thuế đặc biệt để hỗ trợ doanh nghiệp. Tuy nhiên, việc cập nhật và thực hiện các chính sách này không phải lúc nào cũng kịp thời, gây lúng túng cho doanh nghiệp.

Với sự phát triển của các mô hình kinh doanh trực tuyến như Airbnb, Booking.com, việc quản lý thuế GTGT cho các dịch vụ lưu trú trở nên phức tạp hơn, đặc biệt là trong việc xác định đối tượng nộp thuế và doanh thu chịu thuế.

Cách thực hiện kê khai và nộp thuế GTGT cho dịch vụ lưu trú

Doanh nghiệp kinh doanh dịch vụ lưu trú phải xác định tổng doanh thu chịu thuế GTGT từ các hoạt động cung cấp dịch vụ lưu trú, bao gồm doanh thu từ phòng nghỉ, các dịch vụ bổ sung như ăn uống, giặt ủi, thuê xe… nếu gộp chung trong giá dịch vụ lưu trú.

Doanh nghiệp thực hiện kê khai thuế GTGT theo mẫu tờ khai GTGT (Mẫu số 01/GTGT) hàng tháng hoặc hàng quý tùy theo quy mô và loại hình doanh nghiệp. Việc kê khai được thực hiện qua cổng thông tin điện tử của Tổng cục Thuế hoặc nộp trực tiếp tại cơ quan thuế quản lý.

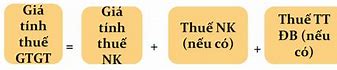

Doanh nghiệp nộp số thuế GTGT phải nộp vào ngân sách nhà nước sau khi đã trừ đi số thuế GTGT được khấu trừ (nếu có). Số tiền thuế phải nộp được tính theo công thức:

Doanh nghiệp lưu giữ các hóa đơn bán hàng, chứng từ thanh toán để phục vụ cho việc kê khai, quyết toán thuế GTGT và để đối chiếu khi có thanh tra thuế.